한은 "건전성 대체로 안정적이나, 한계기업 부채비중 커져"

[서울이코노미뉴스 한지훈 기자] 최근 우리나라 기업들의 부채가 급증한 것은 부동산업 투자, 개인사업자 금융지원, 영업·투자자금 수요 등 때문으로 분석됐다.

특히 부동산 부문으로 기업 대출이 몰려 통화정책 전환(긴축→완화) 과정에서 재연되지 않도록 주의할 필요하다는 경고다.

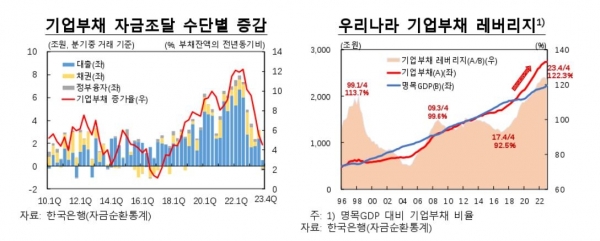

한국은행이 20일 공개한 '우리나라 기업부채 현황 및 시사점' 보고서에 따르면 국내 기업부채는 2023년 말 2734조원으로, 2018년부터 6년간 1036조원이나 늘었다.

연평균 증가율은 8.3%로 연평균 명목 국내총생산(GDP) 성장률 3.4%의 두배를 훌쩍 넘었다.

그 결과 명목 GDP 대비 기업부채 비율이 2017년 말 92.5%에서 2023년 말 122.3%로 치솟았다.

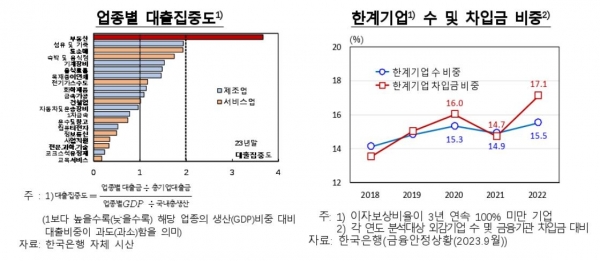

한은은 기업부채 증가원인을 기업 부문(종류)별로 나눠 분석했다. 우선 2010년대 중반이후 부동산 경기활황과 함께 비은행권을 중심으로 부동산업에 대한 대출이 급증했다.

두번째로 코로나19 위기에 대응한 개인사업자 금융지원 조치도 기업부채 증가에 일조했다.

실제로 2017∼2019년 연평균 24조원 수준이던 개입사업자 대출 증가폭은 코로나19 피해기업 보증지원·대출상환 유예 등의 영향으로 2020∼2022년 연평균 54조원으로 뛰었다.

부동산업과 개인사업자를 제외한 일반기업의 경우 2020년 이후 대기업을 중심으로 업황부진에 따라 영업자금 수요와 시설투자 자금수요가 모두 늘면서 부채가 증가했다.

하지만 한은은 이들 국내 일반기업이 빚을 내는 동시에 유상증자·기업공개 등을 통해 자본확충에도 나선 결과, 건전성 측면에서 대체로 안정적이라고 평가했다.

국내 기업의 부채비율(2022년 기준 122%)은 독일(200%), 일본(145%), 미국(121%) 등과 비교하면 낮거나 비슷한 수준이다.

다만 일반기업의 경우도 한계기업(이자보상배율이 3년 연속 100% 미만인 기업)의 부채비중이 커지는 등 부채의 질이 떨어지는 사실은 위험요소로 꼽혔다.

전체 일반기업 차입부채 대비 한계기업 부채의 비율은 2021년 말 14.7%에서 2022년 말 17.1%로 높아졌다.

류창훈 시장총괄팀 과장은 "기업 신용(빚)이 국가경제 관점에서 생산적 부문으로 적절히 공급될 수 있도록 유도하는 것이 중요하다"며 "이런 점에서 부실우려가 큰 프로젝트파이낸싱(PF) 대출 등에 대한 질서있는 구조조정을 통해 부동산 부문의 점진적 디레버리징(차입상환·축소)를 추진할 필요가 있다"고 조언했다.

아울러 "특히 향후 국내외 통화정책 기조전환 과정에서 금융기관의 신용공급이 부동산 부문으로 집중되지 않도록 거시건전성 정책을 통해 적절히 대응해야 한다"고 강조했다.